Краткий обзор рынка золота по итогам 2013 года

http://www.cbr.ru/

http://www.vedomosti.ru/

http://siqnalrp.ru/

http://www.zolotonews.ru/

http://gold.ru/

http://www.eruda.ru/

http://uvelir.info/

Введение

Обзор составлен для компаний, планирующих новые инвестиционные проекты в золотодобыче, на основании информации, полученной из открытых источников.

1. Факторы, влияющие на состояние мирового рынка золота.

- Ювелирная промышленность;

- Промышленное производство, потребляющее золото;

- Центральные банки стран мира;

- Инвестиционные фонды.

-

Добыча и производство;

-

Вторичная переработка.

Таблица 1. Структура спроса и предложения на мировом рынке золота в 2013 году.

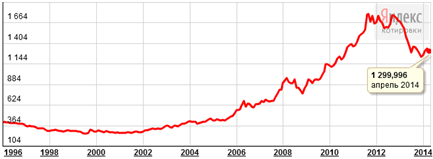

На рисунке 1 представлена динамика цен на золото, начиная с 1996 года.

Рисунок 1. Динамика цен на золото, $/тр. унцию.

2. Мировые цены на золото и прогноз их изменения

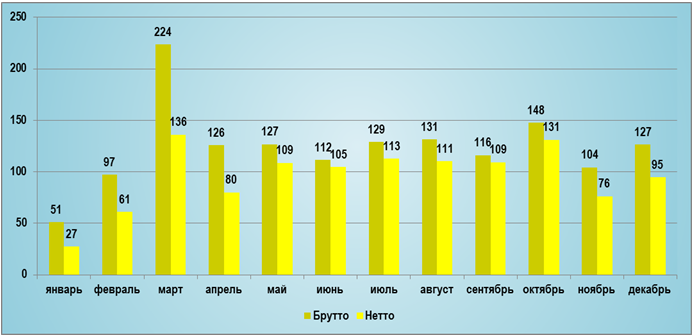

Динамика цен в течение года отражает неопределенность обстановки на рынке золота для инвесторов (Таблица 2).

Котировки металла за истекшие 12 месяцев находятся в диапазоне значений $1208 (декабрь 2013 г.) – $1405 (сентябрь 2013г.) за тройскую унцию без четко выраженной динамики.

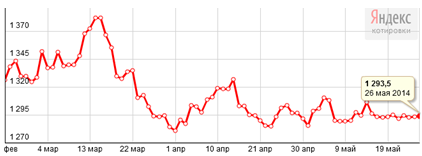

Рисунок 2. Динамика цен на золото в течение первого полугодия 2014 г. , $/тр. за унцию.

- замедление экономического развития США или Китая;

- обострение экономических проблем в странах ЕС;

- геополитическое обострение обстановки.

Мировы цены на золото, начиная с 1919 года, определяют всего 5 банков (London Gold Market Fixing Ltd – Лондонский фиксинг):

- Barclays Plc3 (Англия);

- HSBC Holding Plc;

- Bank of Nova Scotia;

- Societe Generale SA;

-

Deutsche Bank4.

Таблица 2. Прогноз цен на золото в 2014 году5.

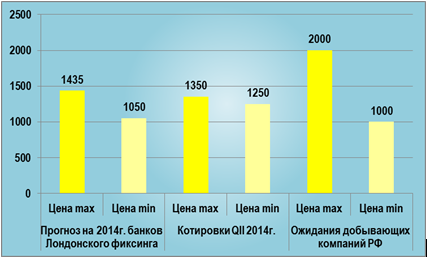

Прогноз цен на золото в 2014 году абсолютно противоречив. Аналитики инвестиционных фондов и мировых банков представляют разные точки зрения, но все сходятся в одном: многое будет зависеть от ситуации в монетарной политике США.

Таблица 3. Оценка рынка и прогноз цен на золото от золотодобывающих компаний.

3. Эксперты

Консолидированного мнения нет. Текущее состояние рынка может быть охарактеризовано как неустойчивое равновесие.

После того как ценовая динамика была в 2013г. худшей за три десятилетия, в первом полугодии 2014 года цены на золото находилис на уровне ≈ $1300 за тройскую унцию.

Рисунок 3. Прогноз экспертов на 2014 год по цене на золото, $/ тр. унция.

4. Драйверы роста

Китай

По итогам 2013 года – крупнейший в мире импортер 1139 т и, начиная с 2007 года, мировой лидер по добыче золота (в 2013 г. – 437,3 т.).

Рисунок 4. Импорт золота в Китай через Гонконгскую таможню9 в 2013 г, т.

Индия

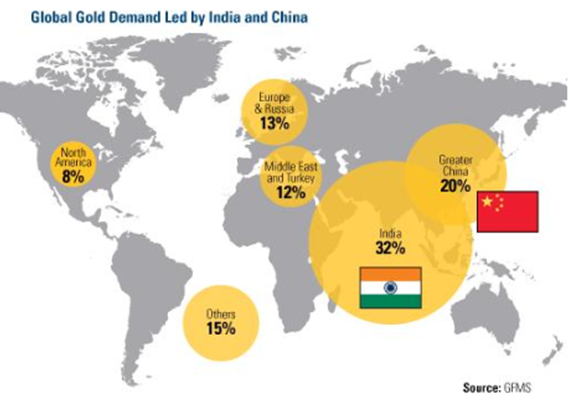

Предыдущие несколько лет Индия была главным потребителем золота в мире, скупая до 32% объема всего добытого драгметалла.

Рисунок 5. Основные центры потребления золота в мире по итогам 2012 года.

По итогам 2013 года Индия сократила импорт золота на 11% до 860 т. по сравнению с рекордом – 969 т. годом ранее.

В Индии, в среднесрочной перспективе, будет наблюдаться рост оборота золота до 1000 т. в год. Основанием для прогноза является принятое Резервным банком Индии (RBI, Reserve Bank of India) решение, предусматривающее ослабление ограничений на импорт золота.

5. Банки

Центральные банки Европы снизили продажи золота в 2013 году до минимальной отметки. Об этом свидетельствует статистика Всемирного совета по золоту (World Gold Council, WGC).

С начала 2013 года Центробанк Германии (Deuscthe Bundesbank) продал 5 т. золота10, ещё один неназванный банк продал 100 кг. Это самые низкие продажи с сентября 1999 года, когда Центральные банки подписали соглашение об ограничении продаж золота на открытом рынке 11.

В апреле 2013 года золото попало в активную фазу «медвежьего» тренда рынка. Цена опустилась ниже $130012 за унцию (-23%).

На начало третьего квартала 2013 года золотой запас всех Центробанков составил 32 тыс. т. (≈20%, от всего золота, которое когда-либо было добыто на Земле). Это означает, что Центральные банки являются серьёзными игроками на мировом рынке золота.

Осознавая свою силу, Центробанки Европы подписали в 1999 году первое соглашение, ограничивающее объём золота, которое банки могут продать в совокупности в течение года. Затем было подписано ещё два соглашения: в 2004 г. и 2009 г.

19 мая 2014 года Европейский центральный банк (ЕЦБ) и 20 других Центральных банков объявили о подписании четвёртого межбанковского соглашения по золоту. Это соглашение, которое вступает в силу 27 сентября 2014 г., будет действовать пять лет. Подписывая соглашение, Центральные банки обязуются:

- выступать гарантом стабильности и предсказуемости на рынке;

- не осуществлять несогласованные продажи золота, чтобы не вызвать панику на мировом рынке золота.

Соглашение Центробанков Европы по золоту обеспечивает преимущества для всех участников рынка золота - производителей и потребителей, и гарантирует сохранение золотых запасов от резкого обесценивания.

По словам Джеймса Мюррея, представителя Всемирного совета по золоту, Центральные банки потеряли всякое желание продавать золото. Драгметалл считается важной частью их международных резервов.

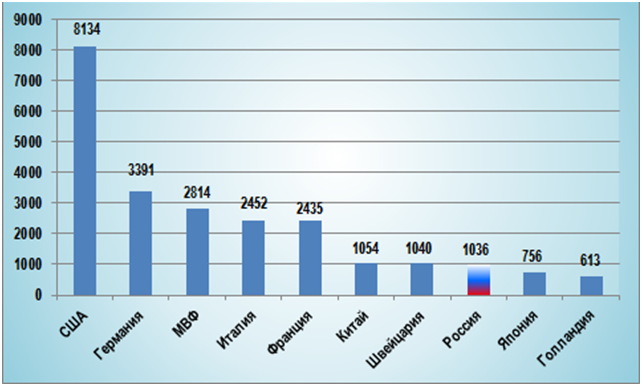

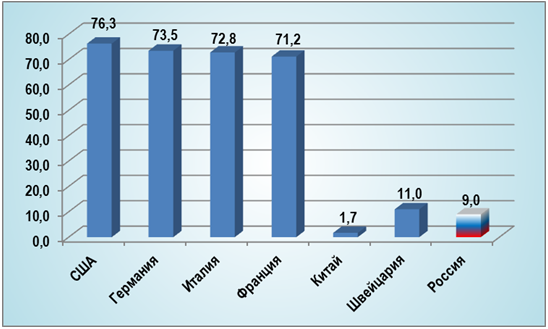

На приведенной ниже диаграмме (Рисунок 6) представлен ТОР-10 – крупнейших обладателей официальных запасов золота13 в составе золотовалютных резервов (ЗВР).

Рисунок 6. Официальные запасы золота, т.

На Рисунке 7 показано, какую долю составляет золото в золотовалютных резервах ведущих экономик мира.

Рисунок 7. Доля золота в ЗВР ведущих стран по итогам 2013 года, %.

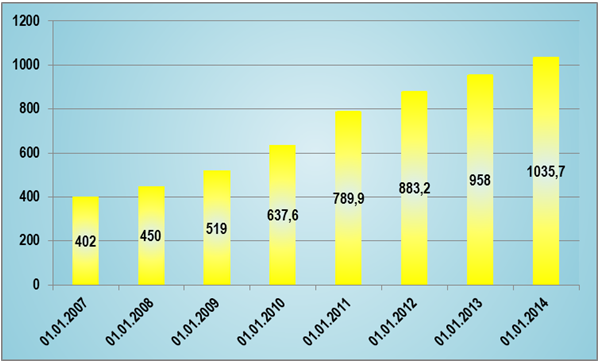

Одним из крупнейших Центробанков, который систематически покупает золото, является Банк России. ЦБ РФ планомерно и регулярно наращивает золотой запас. По информации ЦБ РФ запасы монетарного золота в международных резервах РФ на 1.01.2014 составили 1036 т. Физический объем золота в ЗВР РФ за последние годы планомерно возрастал:

Рисунок 8. Динамика роста золота в ЗВР РФ, т.

6. Итоги 2013 года

- Уровень издержек для крупнейших российских золотодобывающих компаний комфортный и находится ниже текущих цен на золото. Инвестиционная привлекательность золотодобычи снизилась, но эксперты все чаще говорят о возможностях, открывающихся для средних золотодобывающих компаний.

- Соглашение Центробанков о продаже золота является фактором, обеспечивающим поддержку рынка. В течение 2013 года центральные банки стран мира приобрели 368,6 т золота.

- РФ, начиная с 2007 года, планомерно наращивает физический объем и долю золота в ЗВР страны.

- Рынок золота в 2013 году разделился на две части: с одной стороны, до исторического максимума вырос потребительский спрос (активно покупались ювелирные изделия, слитки и монеты), а с другой – был зафиксирован крупнейший отток золота из ETF. Результатом такого контраста стало снижение общемирового спроса на 15% по сравнению с 2012 годом. В стоимостном выражении спрос на золото сократился на 28% до $170,4 млрд. Средняя цена на драгметалл за год упала на 15,4% в сравнении с 2012 годом до $1411,2/унция.

- Спрос на золото в ювелирной промышленности вырос на 17% до 2,2 тыс. т. – максимальный показатель с 1997 года. Самыми активными покупателями по-прежнему остались ювелиры Китая и Индии.

- Отток золота из биржевых индексных фондов (ETF) в 2013 году составил 880,8 т (в 2012 г. был зафиксирован рост 279,1 т.). Только за четвертый квартал 2013г. из ETF выбыло 180,3 т. золота15. По этой причине суммарный инвестиционный спрос за год упал на 51% до 773,3 т.

- Четвёртый год подряд снижается вторичная переработка золота – как на развивающихся, так и на развитых рынках, в 2013 году этот показатель сократился на 14% до 1371 т.

Сноски:

-

Инвесторы в золотые ETF-фонды в США и других развитых странах продают свои запасы золота, которое обычно хранится в Англии, где находятся основные хранилища золота в мире;

-

Из Англии инвестиционное золото экспортируется в Швейцарию, где находятся знаменитые аффинажные заводы, на которых крупные слитки переплавляются в более мелкие. Нетто-экспорт золота Великобританией в 2013 году составил 1425 т., из которых 152 т. были отправлен в ОАЭ, 145 т – в Гонконг, а 1329 т – в Швейцарию;

-

Затем эти небольшие слитки золота транспортируются в Индию и Китай, а также в другие растущие рынки золота в Азии, например, во Вьетнам и Индонезию;

-

До недавнего времени покупатели золота в азиатском регионе платили высокие премии сверху на мировую цену золота, которая устанавливается во время Лондонского фиксинга. Например, в Шанхае премия достигала своегомаксимума на уровне 37$ за одну унцию дополнительно к цене золота; в Индии она составляла в прошлом году рекордные 170$ из-за дефицита драгметалла в стране и до сих пор остаётся на уровне 50$; а во Вьетнаме продавцы золота добавляют к цене Лондонского фиксинга 200$.